Система "Платон": как вести бухгалтерский и налоговый учет. Система Платон: бухгалтерский учет Отчеты оператора платон в 1с 8.3

По умолчанию в этот регистр вводится запись для отнесения сумм налога (авансовых платежей по налогу) по всем транспортным средствам в дебет счета 26 «Общехозяйственные расходы» по статье затрат Имущественные налоги. Если такой способ отражения соответствует способу, закрепленному в учетной политике организации, то для его использования достаточно указать подразделение, к которому относятся расходы. Если учетной политикой предусмотрен другой счет для учета расходов по транспортному налогу, то можно внести изменения в имеющуюся запись, либо ввести в регистр новую запись с более поздней датой действия.

Расчет транспортного налога с учетом платы по системе платон в 1с 8.3

Составление декларации по транспортному налогу Для выполнения операции «Составление декларации по транспортному налогу» необходимо создать регламентированный отчет Декларация по транспортному налогу (годовая). Создание отчета «Декларация по транспортному налогу» (рис.

12), меню: Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать. При заполнении документа указываем следующее:

- В открывшейся форме «Виды отчетов» – «Декларация по транспортному налогу (годовая)».

- В открывшемся окне в поле «Период» – 2016 г., в поле «Редакция формы» – «от 05.12.2016 № ММВ-7-21/ ».

- Кнопка Создать.

- Проверьте заполнение показателей титульного листа («Налогоплательщик», «Налоговый период (код)», «Отчетный год» и пр.), которые автоматически заполнятся данными, содержащимися в информационной базе.

1с:франчайзи консультантбухгалтера

В результате создания этого документа будут сформированы соответствующие проводки. Для просмотра результата проведения документа «Регламентная операция» с видом операции «Расчет налога на прибыль» (рис.

10) нажмите кнопку ДтКт. Рис.10 Расчет отложенных налогов, связанных с оплатой по сумме платы «Платон», перечисленной в бюджет оператором за 2016 г. Признаны постоянные налоговые обязательства = Сумма платы «Платон», перечисленная в бюджет оператором * Ставка налога на прибыль (1 530,00 руб.

= 7 650,00 руб. * 0,20). Расшифровку суммы отложенных налогов можно посмотреть в отчете «Справка-расчет налоговых активов и обязательств» (рис. 11) (меню: Операции – Закрытие периода – Справки-расчеты – Налоговые активы и обязательства). Рис.11 6.

Платон в декларации по транспортному налогу

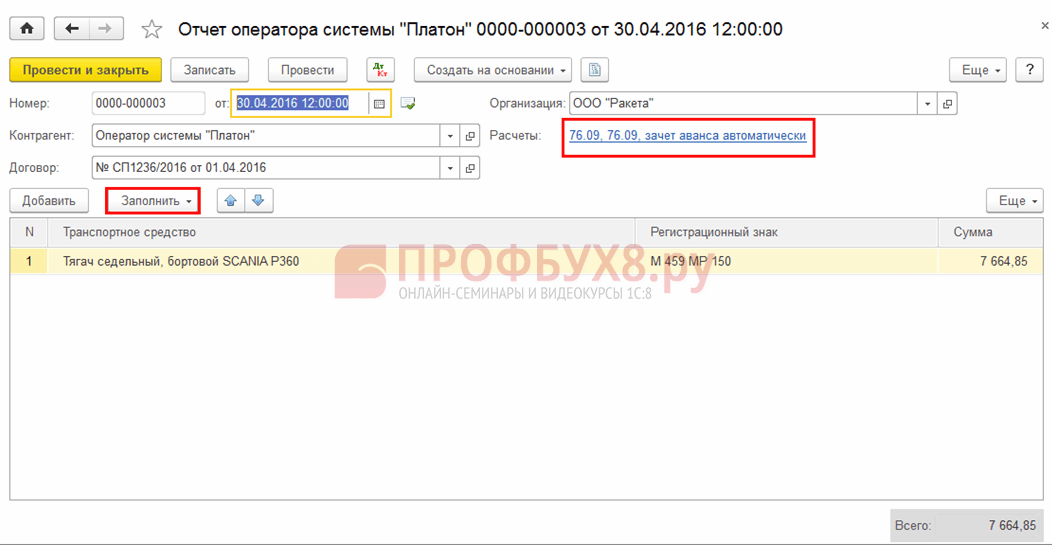

Для того, чтобы появилась возможность заполнения этого документа, в регистре сведений «Регистрация транспортного средства» (меню: Справочники – Налоги – Транспортный налог – Регистрация транспортных средств) необходимо поставить флажок «Зарегистрировано в реестре системы «Платон» (рис. 3). Рис.3 Создание документа «Отчет оператора системы «Платон» (рис.

4), меню:

Инфо

Покупки - Покупки - Отчеты оператора системы «Платон», кнопка Создать. При заполнении документа «Отчет оператора системы «Платон» укажите:

- В поле «от» – дату отражения в бухгалтерском учете расходов на сумму платы «Платон», перечисленной в бюджет оператором.

- В поле «Контрагент» – оператора взимания платы «Платон» – ООО «РТ-Инвест Транспортные Системы».

- В поле «Договор» – договор с контрагентом.

Внимание! В окне выбора договора отображаются только те договоры, которые имеют вид договора «Прочее».

Настройка счета и аналитики затрат для платон в 1с:бухгалтерия 8

- Кнопка Провести и закрыть. Рис.1 Для просмотра результата проведения документа (рис. 2) нажмите кнопку ДтКт Рис.2 По дебету счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» отражена сумма авансового платежа (пополнение счета) оператору государственной системы взимания платы «Платон» – ООО «РТ-Инвест Транспортные Системы». 2. Отражение платы «Платон», перечисленной оператором в бюджет в БУ и НУ Для выполнения операций по отражению платы «Платон», перечисленной оператором в бюджет в бухгалтерском и налоговом учете, необходимо создать документ Отчет оператора системы «Платон».

Установите флажок «Подтверждено выпиской банка».

В этом документе необходимо отразить сумму платы, которую оператор перечислил в бюджет, – ее можно узнать в личном кабинете организации из отчета «Детализация по лицевому счету».

Отчет оператора системы платон

НК РФ), а превышающая сумму транспортного налога часть платы «Платон» учитывается в расходах по налогу на прибыль (п. 48.21 ст. 270 НК РФ). Если сумма транспортного налога больше платы «Платон», то она подлежит уплате в бюджет и в размере уплаченных сумм включается в расходы по налогу на прибыль (письмо Минфина России от 06.09.2016 № 03-05-05-04/52171).

Внимание

В отношении всех автомобилей, по которым производится плата «Платон», авансовые платежи по транспортному налогу не платятся, даже если установлены региональным законом (абз. 2 п. 2 ст. 363 НК РФ). Организациям, которые вносят плату «Платон», ФНС России рекомендует уже за 2016 год сдавать декларацию по транспортному налогу по новой форме, утвержденной приказом ФНС России от 05.12.2016 № ММВ-7-21/ (письмо от 29.12.2016 № ПА-4-21/).

Поскольку эта сумма – только предполагаемый расход в целях налога на прибыль и окончательно он будет определен только в конце года, он учитывается по Дт 97.21 «Прочие расходы будущих периодов». Именно этот субсчет предназначен для автоматизации учета суммы превышения перечисленной в бюджет платы «Платон» над суммой начисленного транспортного налога по итогам года.

Одновременно с отражением предполагаемой суммы расхода в НУ образуется временная разница, которая автоматически закроется, когда будет определена сумма транспортного налога за минусом перечисленной в бюджет платы «Платон».3. Расчет суммы транспортного налога Перед проведением операций по закрытию месяца бухгалтеру необходимо заполнить форму «Транспортный налог».

Подробнее о заполнении формы «Транспортный налог» см. статью «Приобретение и регистрация транспортного средства».

Вопрос — будут ли? Aleksey 5 — 14.07.17 — 05:21 (4) Если только поменяют НК РФ, не раньше Aleksey 6 — 14.07.17 — 05:27 Документ предназначен для уменьшении суммы транспортного налога. При этом, согласно 362 НК РФ 1. Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками — физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Т.е.

Заполнение декларации по транспортному налогу

- 3 Отражение платы в расходах, учитываемых при расчете налога на прибыль (ОСНО)

- 4 Отражение платы в расходах, учитываемых при расчете единого налога (УСН)

Налоговый учет операций, связанных с платежами в систему «Платон» С 2016 года налогоплательщики, производящие плату в систему «Платон» в отношении «большегрузов» грузоподъемностью свыше 12 тонн, имеют право уменьшить транспортный налог по каждому транспортному средству на сумму произведенной платы за это ТС за налоговый период (абз.12 п.1 ст.362 НК РФ). Сумма превышения указанной платы над транспортным налогом признается в расходах и уменьшает налог на прибыль за налоговый (отчетный) период (п.п.49 п.1 ст.264, п.48.21 ст.270 НК РФ).

Такой же порядок предусмотрен в отношении единого налога при УСН (п.п.37 п.1 ст.346.16 НК РФ).

ИП, который приравнен к физику, нужно подать заявление на льготу в налоговые органы, а вот ООО считают налог самостоятельно, и соответсвенно отражает данные по уплате Платона в программе через этот документ Два Плюс Два 7 — 14.07.17 — 06:41 (4) В смысле, вы с отладчиком не дружите? У вас есть демобаза где все работает и есть ваша где не работает. И отладчик не выручает? Aleksey 8 — 14.07.17 — 06:47 (7) В демо версии у него тоже с ИП не работает. orangekrs 9 — 18.07.17 — 05:49 (7) Нет, у меня есть демобаза, где не работает и есть моя, где тоже не работает. И да, когда в отладчике прыжки по всем 100500 модулям БСП чуть меньше, чем никак не даёт ответ почему.

Справка-расчет транспортного налога в 1С 8.3 является результатом регламентной операции «Расчет транспортного налога» и может быть использована в качестве налогового регистра по транспортному налогу. Форма доступна в разделе Операции – Закрытие месяца и может быть сформирована из регламентной операции Расчет транспортного налога или из списка Справки – расчеты: Шаг 5. Заполнение декларации по транспортному налогу Исчисленный налог с учтенным вычетом отражается в декларации по транспортному налогу по новой форме, утвержденной Приказом ФНС России от 05.12.2016 №ММВ-7-21/668: Отражение платы в расходах, учитываемых при расчете налога на прибыль (ОСНО) Если плата в систему «Платон» окажется больше рассчитанного налога, то сумму превышения можно учесть в расходах при расчете налога на прибыль (п.п.49 п.1 ст.264, п.48.21 ст.270 НК РФ) или единого налога при УСН, (п.п.37 п.1 ст.346.16 НК РФ).

15 ноября 2015 года начала свою работу система "Платон", с помощью которой государство взимает плату с грузовиков разрешенной массой более 12 тонн за то, что они причиняют вред автомобильным дорогам общего пользования. Про справедливость такого "налога" и про адекватность стоимости проезда не успел порассуждать разве что ленивый. Однако до сих пор мало кто знает, что делать после того, как заплатил "за проезд". Например, как отражать данные расходы в бухгалтерском и налоговом учете? Об этом в своей статье расскажет финансовый консультант компании "Фингуру" Елена Крохмаль.

Бухгалтерский учет

Система взимания платы предусматривает два способа расчета платы:

Маршрутная карта. Оформление разовой Маршрутной карты осуществляется в Личном кабинете, Мобильном приложении или Центре информационной поддержки пользователей.

Бортовое устройство. Использование бортового устройства для расчета платы в осуществляется в автоматическом режиме -внутри находятся коммуникационный модуль GSM/GPRS, а также навигационный модуль ГЛОНАСС/GPS.

Если с маршрутной картой все относительно просто, то с бортовым устройством придется повозиться, перед тем, как первый раз использовать – для начала его необходимо оприходовать, отразив его на забалансовом счете и назначив материально-ответственное лицо.

После того, как вы осуществили проезд и внесли плату, расходы необходимо зафиксировать в своей бухгалтерии. Получить достоверные данные о расходах за заданный период можно с помощью распечатки Отчета-детализации из личного кабинета оператора. Этот документ будет подтверждением факта маршрута конкретного грузовика.

Причем, эта детализация в обязательном порядке нужна налогоплательщикам которые применяют Общую систему налогообложения, т.к. данные расходы уменьшают налогооблагаемую прибыль.

Для налогоплательщиков на УСН (доходы минус расходы) данная распечатка также необходима. Хотя они и не могут учитывать в расходах данные затраты, но детализация позволит подтвердить правомерность списания денежных средств с расчетного счета на оплату услуг "Платона" .

Отразить устройство на забалансовом счете можно следующим образом:

015 "Бортовое устройство системы Платон":

Или по стоимости, указанной в договоре безвозмездного пользования;

Или в условной оценке (например, 1 руб.).

Бухгалтерский учет расходов системы Платон ведется с использованием отдельного субсчета, например "Расчеты по плате за проезд грузовика по федеральным трассам", открытого к счету:

76 "Расчеты с разными дебиторами и кредиторами".

Перечисленный оператору аванс отражается по дебету указанного субсчета.

После списания оператором системы "Платон" платы с лицевого счета организации нужно отразить расход по дебету счета:

Или 20 "Основное производство" - для транспортных компаний;

Или 44 "Расходы на продажу" - для торговых фирм, доставляющих товар покупателю самостоятельно.

Налоговый учет

Налоговый учет расходов за проезд в составе расходов отличается для налогоплательщиков использующих Общую систему налогообложения (ОСНО), от налогоплательщиков использующих УСН (доходы минус расходы).

Подтвердить расходы при Общей системе налогообложения необходимо распечаткой из личного кабинета системы.

Источник: Письмо Минфина от 11.01.2016 № 03-03-РЗ/64

В отчете-детализации оператора "Платона" будут видны данные о маршруте конкретного грузовика с привязкой ко времени начала и окончания движения и сведения о сумме дорожного сбора, списанной с лицевого счета организации. На основании этих данных уплаченную сумму можно включить в состав прочих расходов.

Не лишним будет заверить распечатку подписью бухгалтера.

Кроме того, необходимо приложить к распечатанному отчету путевой лист, для подтверждения деловой направленности поездки.

Внимание. Отсутствие первичных учетных документов не только служит основанием для отказа в признании осуществленных расходов в целях исчисления налога на прибыль, но и образует самостоятельный вид налогового правонарушения.

Организацию может оштрафовать ИФНС, если в ходе налоговой проверки обнаружит отсутствие первичных документов или регистров бухгалтерского учета. Минимальный штраф - 10 000 руб. Штраф в этом размере может быть наложен при отсутствии первичных документов, подтверждающих расходы, хотя в расходах данные затраты отражены в учете (п. 1 ст. 120 НК РФ).

С 2016 года налогоплательщики, производящие плату в систему «Платон» в отношении «большегрузов» грузоподъемностью свыше 12 тонн, имеют право уменьшить транспортный налог по каждому транспортному средству на сумму произведенной платы за это ТС за налоговый период (абз.12 п.1 ст.362 НК РФ).

Сумма превышения указанной платы над транспортным налогом признается в расходах и уменьшает налог на прибыль за налоговый (отчетный) период (п.п.49 п.1 ст.264, п.48.21 ст.270 НК РФ). Такой же порядок предусмотрен в отношении единого налога при УСН (п.п.37 п.1 ст.346.16 НК РФ).

Порядок действий в 1С по отражению платы по системе “ПЛАТОН”

Итак, рассмотрим порядок действий в программе 1С 8.3 Бухгалтерия по отражению платы по системе “Платон” и автоматического применения ее в качестве вычета для уменьшения транспортного налога.

Шаг 1. Регистрация транспортного средства

В карточку регистрации транспортных средств добавлены сведения о том, что автомобиль зарегистрирован в системе «Платон». На основании этих сведений в налоговой декларации автоматически появится запись о применении вычета на стоимость платы в систему «Платон»:

Шаг 2. Перечисление авансового платежа в счет платы в систему «Платон»

Шаг 3. Регистрация отчета от оператора системы «Платон» за месяц в 1С 8.3

Документ находится в разделе Покупки – журнал Отчеты оператора системы «Платон». Может заполняться автоматически по кнопке Заполнить:

В результате проведения формируются проводки:

- По зачету аванса;

- По отражению в расходах платы за вред, причиняемый федеральным дорогам на основании п.5,18 ПБУ 10/99 (в бухгалтерском учете);

- По формированию расходов на счете 97.21 «Расходы будущих периодов» (в налоговом учете) до тех пор, пока налог (авансовый платеж) не будет посчитан.

В конце налогового (отчетного) периода положительная разница между платой в систему «Платон» и величиной транспортного налога (авансового платежа по нему) может быть учтена в расходах по налогу на прибыль на основании п.49 ст.264 НК РФ:

Также запись о плате заносится в регистр накопления Расходы на «Платон».

Шаг 4. Регламентная операция Расчет транспортного налога

Формируется по окончании каждого налогового (отчетного) периода. Документ производит расчет транспортного налога (авансовых платежей), учитывая сумму налогового вычета, исходя из уплаченного сбора по системе «Платон»:

Движения по регламентному документу Расчет транспортного налога в 1С 8.3:

Справка-расчет транспортного налога в 1С 8.3является результатом регламентной операции «Расчет транспортного налога» и может быть использована в качестве налогового регистра по транспортному налогу.

Форма доступна в разделе Операции – Закрытие месяца и может быть сформирована из регламентной операции Расчет транспортного налога или из списка Справки – расчеты:

Шаг 5. Заполнение декларации по транспортному налогу

Исчисленный налог с учтенным вычетом отражается в декларации по транспортному налогу по новой форме, утвержденной Приказом ФНС России от 05.12.2016 №ММВ-7-21/668:

Отражение платы в расходах, учитываемых при расчете налога на прибыль (ОСНО)

Если плата в систему «Платон» окажется больше рассчитанного налога, то сумму превышения можно учесть в расходах при расчете налога на прибыль (п.п.49 п.1 ст.264, п.48.21 ст.270 НК РФ) или единого налога при УСН, (п.п.37 п.1 ст.346.16 НК РФ).

В программе 1С 8.3 Бухгалтерия отражение суммы превышения платы за вред дорогам в налоговых расходах производит та же Регламентная операция «Расчет транспортного налога». Движения по данному документу:

Для тех, кто применяет ПБУ 18/02, сумма, на которую произведено уменьшение рассчитанного транспортного налога по каждому отдельному ТС грузоподъемностью свыше 12т, отражается в расходах в виде постоянной разницы:

Отражение платы в расходах, учитываемых при расчете единого налога (УСН)

Регистрация платы за проезд по федеральным дорогам в организациях на УСН производится тем же документом, «Отчет оператора системы «Платон». Документ формирует проводки:

- по зачету аванса;

- по отражению в бухгалтерском учете в составе расходов платы за вред, причиняемый федеральным дорогам (п.5,18 ПБУ 10/99):

- для отражения в расходах для целей УСН будут использоваться записи в регистре накопления «Расходы на «Платон»:

Регламентная операция «Расчет транспортного налога» за налоговый (отчетный период) производит расчет транспортного налога и, в случае превышения платы за вред федеральным дорогам над транспортным налогом, отражает сумму превышения в КУДиР:

Если в результате расчета транспортный налог окажется больше, чем плата за проезд по федеральным дорогам, то сумма транспортного налога будет начислена в бухгалтерском учете:

А также будет отражена в налоговом регистре «Расходы при УСН»:

Торговые организации, в собственности которых есть грузовики, имеющие разрешенную максимальную массу свыше 12 тонн, с 15 ноября 2015 г. обязаны вносить плату в счет возмещения вреда, причиняемого автомобильным дорогам такими транспортными средствами.

Размер платы

Размер платы в счет возмещения вреда, причиняемого автодорогам федерального значения большегрузами, а также Правила ее взимания установлены Постановлением Правительства РФ от 14.06.2013 № 504 (действуют в редакции Постановления Правительства РФ от 03.11.2015 № 1191).Принцип действия системы «Платон»

Согласно п. 3 Правил взимание платы осуществляется с использованием системы взимания платы (СВП), под которой понимается совокупность технически и технологически связанных объектов, обеспечивающих для целей взимания платы сбор, обработку, хранение и передачу в автоматическом режиме данных о движении транспортного средства по автомобильным дорогам общего пользования федерального значения (далее — по автомобильным дорогам).Система взимания платы обрела название — «Платон». По задумке ее разработчиков это производная от фразы «плата за тонну».

Рассмотрим бухгалтерский и налоговый учет операций, связанных с платежами в систему «Платон».

Учет платежей в системе «Платон» при расчете транспортного налога

Чтобы исчислить транспортный налог за грузовик, по которому вносятся платежи в систему «Платон» (в счет возмещения вреда, причиняемого дорогам грузовиками с разрешенной максимальной массой свыше 12 тонн), надо действовать в следующем порядке:- исчислить налог за год за грузовик в обычном порядке;

- рассчитать налог, подлежащий уплате, по формуле (п. 2 ст. 362 НК РФ, Письма ФНС от 12.08.2016 № ГД-4-11/14885@ , Минфина от 25.08.2016 № 03-05-06-04/49670 , от 11.08.2016 № 03-05-05-04/47021):

Сумма транспортного налога за грузовик к уплате за год

Плата в систему «Платон», уплаченная за этот грузовик, но не более начисленных сумм

Если результат равен нулю или отрицательный, сумма налога принимается равной нулю.

При этом лизингодатель не может уменьшить транспортный налог за зарегистрированный на него грузовик на плату «Платону», уплаченную за этот грузовик лизингополучателем (Письмо Минфина от 18.07.2016 № 03-05-04-04 /41940).

Плата «Платону» уменьшает транспортный налог к уплате только по конкретному грузовику и на сумму налога за другие автомобили не влияет (Письмо Минфина от 11.08.2016 № 03-05-05-04 /47021).

Если законом субъекта РФ, в котором зарегистрирован грузовик, установлены отчетные периоды по транспортному налогу, то авансовые платежи по грузовику вы исчисляете в обычном порядке (без уменьшения на плату «Платону»), но в бюджет не уплачиваете (п. 2 ст. 363 НК РФ, Письмо ФНС от 12.08.2016 № ГД-4-11/14885@).

Бухгалтерский учет

Проводки по учету платежей в систему «Платон» будут такие:Авансовые платежи по транспортному налогу за грузовики, за которые вносится плата в систему «Платон», в бухучете не отражаются, так как организация их платить не должна.

Проводка по начислению транспортного налога по итогам года делается только на сумму налога к уплате:

Учет платы в системе «Платон» для налога на прибыль и при УСН

С 2016 г. плату в систему «Платон», уплаченную за конкретный грузовик за год, можно учесть в расходах в сумме, рассчитываемой по формуле (пп. 49 п. 1 ст. 264, п. 48.21 ст. 270, пп. 37 п. 1 ст. 346.16 НК РФ):Сумма платы «Платону», учитываемая в расходах по итогам года

Плата в систему «Платон», уплаченная за грузовик за год, но не более начисленных сумм

Сумма транспортного налога за грузовик, исчисленного за год

Если результат вычисления равен нулю, то в расходах вы ничего не учитывается.

Если результат — отрицательное число, то в расходах следует учитывать сумму транспортного налога к уплате за грузовик, а плата «Платону» в расходы не включается.

При УСН транспортный налог включается в расходы на дату уплаты (пп. 3 п. 2 ст. 346.17 НК РФ, Письмо Минфина от 06.09.2016 № 03-05-05-04/52171).

Законом субъекта РФ, в котором зарегистрирован грузовик, могут быть установлены отчетные периоды по транспортному налогу. В этом случае:

- исчисленные авансовые платежи по транспортному налогу в расходах вообще не учитываются;

- на последнее число I, II и III квартала плату, уплаченную «Платону» за грузовик за этот квартал (не более начисленных сумм), можно учесть в расходах в части, превышающей авансовый платеж по транспортному налогу, исчисленный за этот же грузовик и за этот же квартал.

Если результат вычисления равен нулю или отрицательный, то в расходах ничего не учитывается.

Пример. Учет платы в систему «Платон» при расчете транспортного налога и налога на прибыль

В субъекте, где находится организация, установлены отчетные периоды по транспортному налогу, а ставка налога составляет 70 руб/л.с.

Организация приобрела и зарегистрировала грузовики 01.07.2016 .

| Данные | Грузовик | ||

|---|---|---|---|

| Первый | Второй | Третий | |

| Максимальная разрешенная масса | Свыше 12 т | Свыше 12 т | Меньше 12 т |

| Мощность двигателя (л.с.) | 400 | 300 | 250 |

| Плата «Платону», уплаченная за III квартал (руб.) | 9000 | 4000 | - |

| Авансовый платеж по транспортному налогу за III квартал (руб.) | 7000 | 5250 | 4375 |

| Плата «Платону», уплаченная за IV квартал (руб.) | 4000 | 21 000 | - |

| Транспортный налог, исчисленный за год (руб.) | 14 000 | 10 500 | 8750 |

За III квартал:

- по первому грузовику — плата в систему «Платон» больше исчисленного авансового платежа по транспортному налогу (9000 руб. > 7000 руб.). Поэтому в прочих расходах по итогам 9 месяцев будет учтена плата в систему «Платон» в сумме 2000 руб. (9000 руб. — 7000 руб.);

- по второму грузовику — плата в систему «Платон» меньше исчисленного авансового платежа по транспортному налогу (4000 руб. < 5250 руб.). Поэтому она в расходах не учитывается. Авансовый платеж по транспортному налогу в расходах учесть нельзя;

- по третьему грузовику — исчисленный авансовый платеж по транспортному налогу в сумме 4375 руб. будет учтен в прочих расходах.

- за первый грузовик — 1000 руб. (14 000 руб. — 9000 руб. — 4000 руб.);

- за второй грузовик — 0 руб. (10 500 руб. < (4000 руб. + 21 000 руб.));

- за третий грузовик — 4375 руб. (8750 руб. — 4375 руб.).

- по первому грузовику — транспортный налог в сумме 1000 руб. Поэтому плата «Платону» за этот грузовик, включенная в расходы по итогам 9 месяцев 2016 г., в годовой декларации по налогу на прибыль не отражается;

- по второму грузовику — плату в систему «Платон» в сумме 14 500 руб. (21 000 руб. + 4000 руб. — 10 500 руб.);

- по третьему грузовику — транспортный налог в сумме 8750 руб.

Организация владеет тремя 12-тонниками, зарегистрированными в системе «Платон».

Предположим, что отчетные периоды по транспортному налогу законом субъекта РФ не установлены и все три грузовика имеют одинаковые характеристики.

Поэтому одинакова и сумма транспортного налога, исчисленного в отношении каждого из них, — 11 000 руб.

В отношении первого грузовика в 2016 г. в систему «Платон» уплачено 13 000 руб., в отношении второго — 7000 руб., а в отношении третьего плата в счет возмещения вреда дорогам федерального назначения не вносилась.

По итогам 2016 г.:

по первому грузовику сумма транспортного налога будет равна нулю, поскольку плата «Платону» превысила исчисленную сумму транспортного налога.

А в составе расходов по налогу на прибыль учитывается разница, которая равна 2000 руб.

В отношении второго грузовика сумма транспортного налога составит 4000 руб.

Плата «Платону» в налоговых расходах не учитывается.

При этом в состав расходов по налогу на прибыль на основании пп. 1 п. 1 ст. 264 Кодекса включается начисленная сумма транспортного налога в размере 4000 руб.

В отношении третьего грузовика начисленная сумма транспортного налога в размере 11 000 руб. учитывается в составе расходов на основании пп. 1 п. 1 ст. 264 Кодекса.

Плата «Платону», поскольку в 2016 г. она не уплачивалась, в расходах не учитывается.

С 15 ноября 2015 года с целью возмещения причиняемого ущерба с грузовиков с разрешенной максимальной массой свыше 12 тонн взимается плата за проезд по бесплатным федеральным автодорогам. Для этого каждый грузовик регистрируется в системе Платон.

Оператор системы Платон — коммерческая организация. Поэтому у бухгалтеров и возникает вопрос, как же вести бухгалтерский учет взимания платы Платон.

Учет бортовых устройств Платон

Бортовое устройство в бухучете надо учесть на отдельном забалансовом счете, к примеру, 015 «Бортовое устройство системы Платон»:

- или по стоимости, указанной в договоре безвозмездного пользования;

- или в условной оценке (например, 1 руб.).

Для целей налогообложения прибыли при получении бортового устройства ни доходов, ни расходов не возникает.

Учет платежей системы Платон

Бухгалтерский учет расходов системы Платон ведется с использованием отдельного субсчета, например «Расчеты по плате за проезд грузовика по федеральным трассам», открытого к счету:

- или 76 «Расчеты с разными дебиторами и кредиторами»;

- или 68 «Расчеты по налогам и сборам».

Перечисленный оператору аванс отражается по дебету указанного субсчета.

А после списания оператором системы Платон платы с лицевого счета организации нужно отразить расход по дебету счета:

- или 20 «Основное производство» — для транспортных компаний;

- или 44 «Расходы на продажу» — для торговых фирм, доставляющих товар покупателю самостоятельно.

Налоговый учет системы Платон

Уплаченный оператору системы Платон аванс расходом не является.

Плата признается в составе прочих расходов (подп. 49 п. 1 ст. 264 НК РФ) после списания ее оператором системы Платон с лицевого счета ().

Учет платы Платон при УСН

В 2015 году упрощенцы с объектом «доходы за вычетом расходов» не могли включать плату за проезд грузовиков в налоговые расходы (Письмо Минфина от 06.10.2015 № 03-11-11/57133).

Документальное подтверждение расходов на плату

Оператор системы Платон не выставляет какие-либо документы, в которых отражался бы расчет платы. Поэтому для подтверждения размера платы за определенный период необходимо сделать распечатку (детализацию) из Личного кабинета. Такую распечатку нужно делать как минимум один раз в месяц.

Также оператор системы Платон не выставляет счета-фактуры на плату, поскольку это обязательный платеж, не облагаемый НДС (